- 総合TOP

- 宇宙

- AI

- ロボット

- WEB3・メタバース

家庭用サービスロボットの代表格とくれば、それは誰の目においてもロボット掃除機をおいてほかにないでしょう。従来の掃除機に代わる家電としてすでに一般消費者の間にも浸透しており、近年のAI技術の発達や価格の低下とともに市場規模も拡大を続けています。

ロボット産業全体で攻勢を強める中国企業も、このロボット掃除機市場で存在感を高めています。すでに中国市場はロボット掃除機の出荷台数シェアで世界1位となっており、日本を含む海外市場へ進出するメーカーも相次いでいます。

こうした中、中国では二強ともいうべきロボット掃除機メーカー2社が現れているものの、その市場へのアプローチは正反対といっていいほど異なっています。そこで今回は、こうした中国ロボット企業の動向や市場の現状を眺めつつ、その競争ポイントや先行きについて迫って参ります。

担当ライター 花園祐(はなぞの・ゆう)

中国・上海在住のブロガー。通信社での記者経験を活かし、経済紙などへ記事を寄稿。独自の観点から中国のロボット業界を考察する。好きな食べ物はせんべい、カレー、サンドイッチ。

世界メーカートップテンのうち中国企業は9社

(出展:IDC)

まずロボット掃除機の世界市場状況から見ていきます。

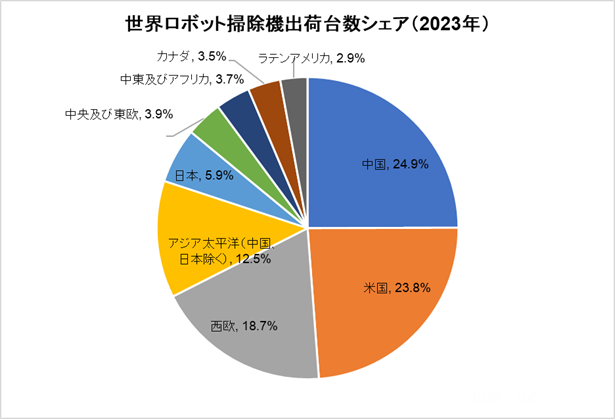

IDCが発表した2023年における出荷台数ベースのロボット掃除機市場シェアでは、中国が24.9%のシェアで堂々の1位となっており、米国が23.8%でこれに続きます。この二国で、世界ロボット掃除機市場シェアの約半分を占めており、他国を大きく突き放しています。

なお同調査での日本のシェアは5.9%で、中国の約4分の1という計算になります。

大きな市場シェアを背景に、中国ではロボット掃除機メーカーの躍進が近年目立つようになってきています。同じくIDC発表の2024年第2四半期における世界ロボット掃除機メーカー別市場シェアでは、「ルンバ」でおなじみの米国のiRobotを2位へと下し、石頭科技(ロボロック)が首位となっています。またトップテン企業のうち、iRobotを除く9社はすべて科沃斯(エコバックス)や小米(シャオミー)などの中国企業が占めており、この分野における中国企業の強勢ぶりが伺えます。

足元市場では浸透率が低いまま

では足元の中国ロボット掃除機市場はどうなっているのか。

中国データリサーチ会社の奥維雲網(AVC)のデータによると、2023年通年の中国ロボット掃除機市場の出荷台数は前年比4%増の458万台、売上高は同10%増の137億元(約2,940億円)となっており、プラス成長は果たしています。

ただこの中国の成長率は、他国の成長率と比べても際立って高い数値ではありません。それもそのはずというか、中国におけるロボット掃除機の浸透率は諸外国と比べてもいまだ低水準にあり、市場はまだ急成長期にすら入っていません。

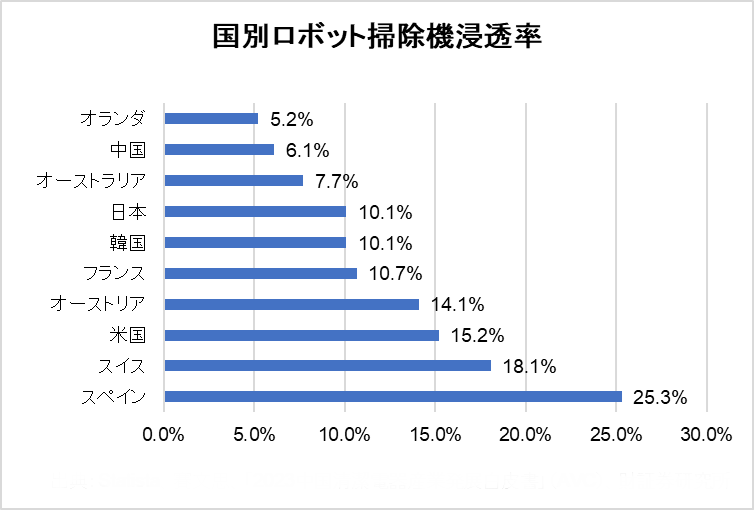

AVCなどによる調査によると、ロボット掃除機の浸透率では現在スペインが25.3%で最も高く、米国は15.2%、日本も10.2%に達しています。それに対し中国はわずか6.1%と小さく、調査対象国の中ではオランダ(5.2%)に次いで最も低い水準にとどまっています。

人口母数が大きいことから出荷台数こそ大きいものの、中国ロボット掃除機市場の成長は他国に比べ遅れているのが現状です。そのため中国ロボット企業も、足元の中国国内市場の拡販を疎かにするわけではないものの、より高い成長が見込めるうえに消費市場規模でも大きい外国、特に米国市場への進出やマーケティングにより力を入れる傾向が見られます。

販売手法で明暗分かれた二強

引き続き、中国ロボット掃除機市場のプレイヤーについてみていきます。

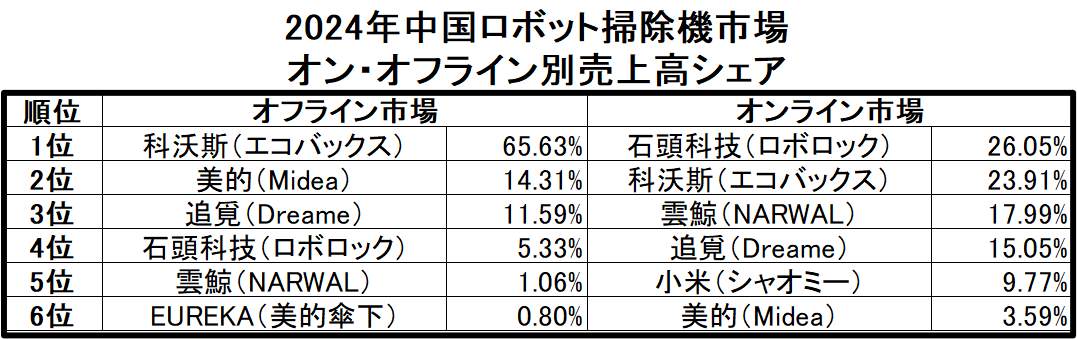

(出典:奥維羅盤)調査対象期間:2024年1月1日~10月13日

なおこの2社はともに日本市場にもすでに進出しており、各方面で「ルンバ」と製品比較されるなど存在感を高めています。

話を戻すとこの中国ロボット掃除機メーカー二強において注目すべきは販売手法の違いで、両極端ともいうほどの差があります。

具体的に見ていくと、実体店舗などを介して販売するオンライン市場におけるエコバックスの市場シェアは65.63%と圧倒的であるのに対し、ロボロックはわずか5.33%にとどまっています。一方、ECを介するオンライン市場においてはこれが逆転し、ロボロックの同市場シェアは26.05%で最も高いのに対し、エコバックスは23.91%と一段低く2位にとどまっています。

概して言えば、オフライン販売にも力を入れているエコバックスに対し、オンライン販売に特化しているのがロボロックといえます。

こうした販売手法は両社の業績にも表れており、特に2023年度の業績では明暗がはっきり分かれる結果となりました。

2023年におけるエコバックスの売上高は前年比1.16%増の155.02億元(約3,330億円)に対し、利益額は同63.96%減の6.12億元(約130億円)と、大幅な減益を記録しました。これに対し同年におけるロボロックの売上高は同30.55%増の86.54億元(約1,860億円)、利益額は同73.32%増の20.51億元(440億円)であり、売上高ではまだ負けてはいるものの利益額では上回っている上、大幅な増収増益を記録しました。この業績の差は、両社の販売費用への投入姿勢の違いが原因であると指摘されています。

同年のエコバックスの売上に対する販売費用比率は34.17%だったのに対し、ロボロックの同比率は21%にとどまり、大きく下回っています。前述の通り、実体店舗販売を主とするエコバックスに対し、ロボロックは店舗運営費用や人件費がかからないオンライン販売を主としています。この販売手法の差からエコバックスはロボロックに比べ販売費用が大きく発生し、業績の足を引っ張ったと分析されています。

そもそも中国の消費市場はロボット掃除機に限らず、オンライン販売の比重が他国に比べ顕著に高い傾向があります。そうした土壌というか市場風土を考慮すると、ロボロックの運営方針が優れているようにも見えなくもありません。

足元市場は高級モデルが集中

しかし筆者の個人意見として述べると、実体店舗販売にこだわるエコバックスの方針も、長い目で見れば間違いとは言い切れないのではないかという気がします。こう考えるのもロボット掃除機の競争においては、ブランド力が左右する面が大きいと感じるからです。

ロボット掃除機は近年同質化が進んでおり、充電性能などでは製品ごとに多少差があるものの、その機能においては極端な差が出にくくなっています。そのため消費者も、価格が第一であることは間違いないですが、サポート体制を含むブランド力もロボット掃除機の購入選定において重要な要素であると各所より指摘されています。

また中国の消費市場に目を向けると、価格競争を警戒してか各メーカーは近年、新製品を主に価格帯が3,500~4,000元(約75,000~86,000円)にある高級モデルに集中してリリースしています。仮にこの価格帯が今後も維持されるようであれば、長期的にブランド力をしっかり築いたメーカーが市場シェアを奪取する可能性もあるのではとみています。そのためエコバックスのオフライン販売を強化する路線も、短期的には減益に陥るかもしれないものの、ブランド力を高め長期的利益を追う上ではあながち間違ってはいないのではないかと考えています。

とはいえ、仮にメーカー間の競争が激化して低価格競争へと陥った場合は、いかにコストを抑えられるかが勝敗の分かれ目となってきます。その場合、販売費を抑えるロボロックの事業モデルがより優位となってくるでしょう。

以上を踏まえると、今後のロボット掃除機市場は製品の開発や性能以上に、各メーカーの販売戦略、そして市場価格の推移こそが重要な競争要素になってくるかもしれません。すでに既存のロボット掃除機メーカーは多くの国へ進出済みであることを考えると、この競争はグローバル単位で展開されるかもしれません。